- 第2編

- 第1章 - 専業信託銀行グループとしての挑戦 2011~2016

グループ各社の動向

〔1〕三井住友トラスト・アセットマネジメント

三井住友トラスト・アセットマネジメント(SMTAM)は、2012(平成24)年4月、中央三井アセットマネジメント株式会社と住信アセットマネジメント株式会社が合併して発足した、当社の完全子会社である。

ビジネスモデルは、“Ahead of the Curve(時代を先取りしたビジネス展開)”を可能にする“Thought Leadership(知の先導者)”。年金基金など大手機関投資家の要望に応える高品質な運用商品提供や潜在的な課題解決に資する運用商品組成等の当グループが培った運用ソリューションを、個人向け資産運用および確定拠出年金(DC)向け投資商品の市場に、コア&サテライト戦略の投資信託商品としていち早く展開。安定性を重視した運用(コア運用)を資産運用の核としつつ、旬の投資テーマや投資タイミングなど積極的な運用で収益の獲得を狙う運用(サテライト運用)を組み合わせ、安定的な長期資産形成を目指した。

コア運用ではグループの年金運用ビジネスで培った運用ソリューションを活用した「コア投資戦略ファンド(愛称:コアラップ)」を、サテライト運用では、「J-REIT・リサーチ・オープン」や「オーストラリア公社債ファンド(愛称:オージーボンド)」などを提供。残高はそれぞれ数千億円規模に成長した。

地域金融機関に対する当グループの営業推進強化方針のもと、商品提供の中核をなすSMTAMは、受託事業、リテール事業と連携して、地域金融機関の販売員向けに「コンサルティングノウハウ」とともに商品を提供するコア&サテライト戦略を展開。また、戦力の増強とあわせて2014年には「地域金融機関営業室」を新設し、営業推進体制の強化を図った。これらの取り組みが奏功して、2017年3月末の公募株式投信(ETFを除く)の残高は約3.5兆円と業界7位まで成長した。

〔2〕日興アセットマネジメント

当社子会社の日興アセットマネジメント(NAM) *1 は、アジアを中核に展開する、グループ内では独自のカラーを持つ資産運用会社であり、基盤となる国内の成長に加え、海外でも買収等も活用した成長を目指した。

国内では、2014(平成26)年のNISA制度の開始も追い風とした個人の資産形成ニーズの高まりのなか、幅広い販売会社網を生かし、グループ内のみならず、グループ外の大手証券会社や地銀などのお客さま向けにユニークな商品を展開。販売会社からも高い評価を受ける販売員や投資家へのサポート力や情報提供力も奏功し、主力のグローバル・ロボティクス株式ファンドやラサール・グローバルREITファンドの残高がそれぞれ5,000億円、1兆円規模に成長するなど、国内ビジネスは成長した。

海外では、2010年11月、資産運用会社ティンダル・インベストメント・マネジメント(Tyndall Investment Management Limited)のオーストラリアとニュージーランドの各現地法人2社の買収を決め、2011年3月に買収を完了した。続いて、シンガポールに本社を置き、マレーシア、香港などに子会社を持つ資産運用会社DBSアセットマネジメント(現在の日興アセットマネジメント アジア リミテッド)の買収を2011年9月に完了し、運用体制を大幅に強化した。さらにインドにおいても同年12月に現地パートナーと合弁会社を立ち上げる契約に調印し、2007年の中国市場(融通基金管理有限公司に出資)に加え、成長期待の高いアジア地域における拠点を拡大することとなった。

2013年10月には、アジア・パシフィック地域の株式運用に強みを持つトレジャリー・アジア・アセット・マネジメント・リミテッドを買収し、同社とシンガポール現地法人の運用業務を統合して運用力を大幅に増強。また2014年8月には、スコットランドにおいて、世界トップクラスの高い運用実績を誇る資産運用会社のグローバルアクティブ株式運用チームとその人材を獲得し、グローバルレベルで運用体制を大幅に強化した。

さらに、受託事業のビジネスモデルである「コンサルティング&マルチプラン・マルチプロダクトの提供」を一層推進していくため、マルチアセット運用体制の構築を推進。2014年8月、NAMは、投資家の運用ニーズが世界的に変化していることを受け、それまで世界各地に分散していたマルチアセット(複数資産)の専門チームを、アジアにおける運用のハブと位置づけているシンガポールの拠点に統合した。

次いで2015年3月、NAMは、ユーラシア・グループとパートナーシップを結び、マルチアセット運用戦略に同グループが独自開発した政治的リスク指標を活用することで合意した。ユーラシア・グループは、地政学的リスク分析を専門とするコンサルティング会社として、100カ国以上の国に関する政治的なリスク分析を行い、機関投資家や多国籍企業に対しアドバイスやコンサルティングを行っている。このパートナーシップにより、地政学的リスク指標を織り込むなど、ユニークな商品開発を進めることとした。

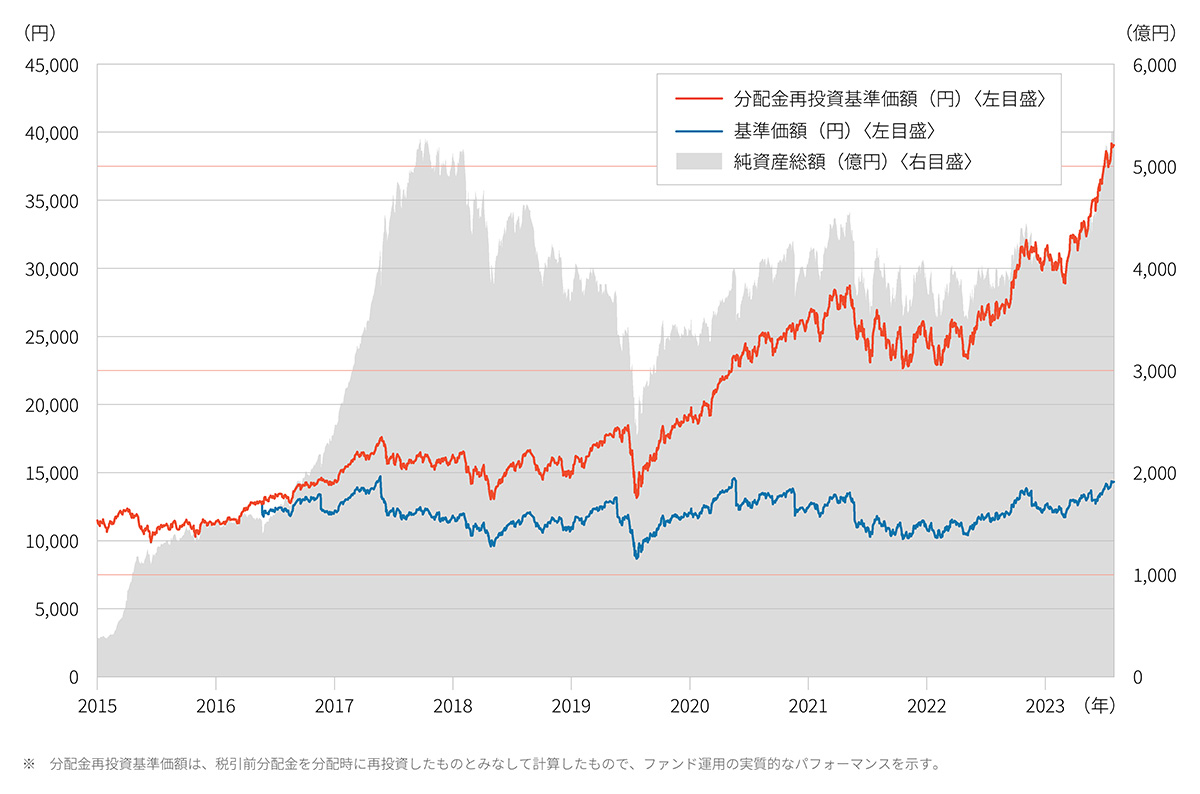

グローバル・ロボティクス株式ファンド(年2回決算型)基準価額・純資産総額の推移

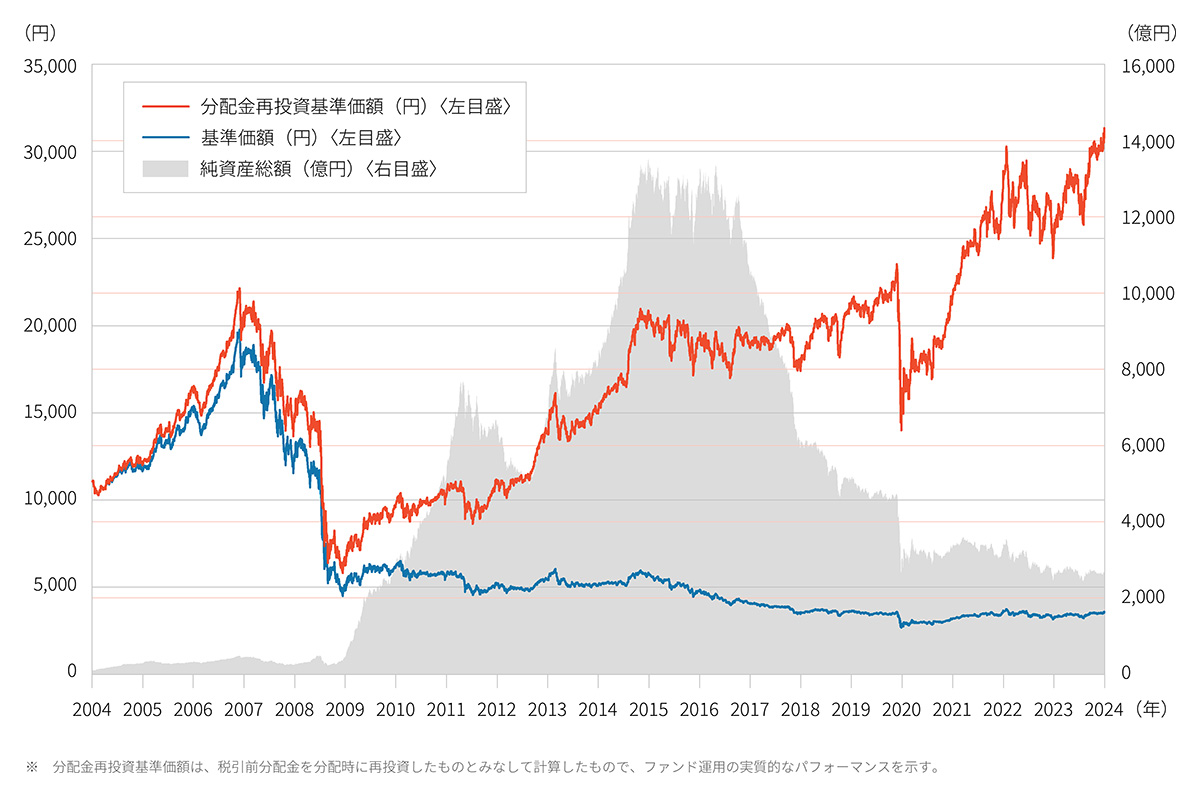

ラサール・グローバルREITファンド(毎月分配型)基準価額・純資産総額の推移

〔3〕日本トラスティ・サービス信託銀行/日本カストディ銀行

日本トラスティ・サービス信託銀行(JTSB)は、大和銀行(現在のりそな銀行)と住友信託銀行の出資により、日本初の資産管理業務に特化した信託銀行として、2000(平成12)年6月に設立された。2002年9月に三井トラスト・ホールディングスが資本参加し、当グループの経営統合に伴って2011年4月に当社子会社となり(当社66.66%、りそな銀行33.33%出資)、三井住友信託銀行の国内における資産管理業務(年金信託および証券投資信託等に関わる有価証券の管理業務)を担ってきた。

2017年3月、資産管理業務に関する経営資源・ノウハウを結集させることにより、規模のメリットを追求するとともに、安定的かつ高品質なオペレーションを実現し、国内証券決済市場のさらなる発展、国内インベストメント・チェーンの高度化に貢献することを目的に、JTSBの共同出資者であるりそな銀行、資産管理サービス信託銀行(TCSB) *2 の株主であるみずほフィナンシャルグループおよび第一生命保険と当社はJTSBとTCSBの経営統合について合意。その後2018年10月に共同株式移転によりJTCホールディングス株式会社を設立し、JTSB およびTCSBをその完全子会社として間接部門の共通化を図り、円滑なシステム統合への準備を整えたうえで、2020(令和2)年7月にJTSBを存続会社とする吸収合併方式により3社を合併し、日本最大規模の資産管理専門会社、株式会社日本カストディ銀行が誕生した。